Financiamento para o Utilizador Final em Moçambique

Introdução

O financiamento formal do utilizador final é difícil de aceder para a maioria dos moçambicanos devido à disponibilidade muito limitada, especialmente nas zonas rurais. Produtos financeiros não bancários como o dinheiro móvel, no entanto, têm tido uma grande aceitação nos últimos cinco anos. Lançado em 2011, o dinheiro móvel é utilizado por um em cada quatro adultos [1].

Para ultrapassar barreiras financeiras e disponibilizar tecnologias de acesso à energia a diferentes segmentos de clientes, podem ser aplicadas pelas empresas e outras partes interessadas, tal como apresentado neste artigo, algumas abordagens diferentes de financiamento ao utilizador final. No entanto, o poder de compra, restrições orçamentais e vontade de pagar dos potenciais clientes são variáveis-chave que precisam de ser avaliadas e tidas em conta.

Acesso do Financiamento ao Consumidor

De acordo com o último relatório FinScope para Moçambique, em 2019, 21% dos moçambicanos tinham acesso à instituições formais tais como bancos; 41% tinham acesso a outras instituições formais não bancárias, principalmente dinheiro móvel mas também incluindo micro finanças, cooperativas de poupança e crédito, cooperativas, operadores de poupança e crédito, e fundos de pensões; 32% tinham acesso a grupos informais de poupança chamados Xitiques, e 46% não tinham acesso a nenhum.[1]

Dos 21% da população adulta em Moçambique que tinha uma conta bancária, 41% viviam em zonas urbanas e 10% em zonas rurais. 60% da população rural está excluída de quaisquer produtos ou serviços financeiros formais ou informais, em comparação com um quinto da população urbana[2].

A maioria dos serviços financeiros está concentrada na Cidade de Maputo e na Província de Maputo. Enquanto nestas províncias (Cidade de Maputo e Província de Maputo) apenas 11% respectivos a 21% dos adultos estão financeiramente excluídos; em províncias como Tete, Manica, Zambézia e Niassa mais de 50% dos adultos não têm acesso a quaisquer produtos e serviços financeiros [1].

Para uma distribuição provincial de agências bancárias a partir de 2019, ver o capítulo sobre oportunidades de financiamento para empresas de acesso à energia em Moçambique.

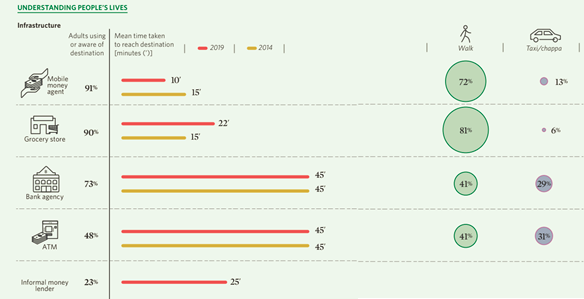

Este desequilíbrio regional também se reflecte no facto de quase metade da população utilizar ou ter conhecimento da próxima Máquina de Caixas Automáticas (ATM), e daqueles que a utilizam ou conhecem, precisam de 45 minutos de tempo médio para a alcançar (principalmente a pé). Da mesma forma, quase três quartos da população usa ou tem conhecimento da próxima agência bancária, que está a uma distância média de 45 minutos [2].

Os mais disponíveis e acessíveis são os agentes móveis de dinheiro, que a maioria das pessoas utilizam ou conhecem a sua localização e apenas dão uma curta caminhada para os alcançar.

Isto faz do dinheiro móvel o produto financeiro mais utilizado em Moçambique, sendo que 29% da população tem uma conta de dinheiro móvel. Este é um enorme salto em comparação com os 3% em 2014. Não há quase nenhuma diferença em termos de género, com 55% dos homens a terem acesso ao telemóvel, em comparação com 54% das mulheres. A utilização mais comum do dinheiro móvel é para levantamentos em dinheiro (91%), depósitos em dinheiro (81%) e transferência de dinheiro (72%). 27% utilizam-no para pagamentos de serviços públicos e 9% para pagamento de bens [2].

Linhas de Crédito em Vigor

A linha de crédito do Banco Comercial e de Investimentos (BCI) SUPER foi concebida para instituições ou empresas que adoptem sistemas integrados de energias renováveis através da aquisição de equipamento de energias renováveis para usos produtivos no agro-negócio, sistemas fotovoltaicos para o sector comercial, ou resíduos para tecnologias energéticas.

Os utilizadores finais alvo são micro, pequenas, médias empresas, associações, cooperativas e ONG.

A linha de crédito estará disponível até 31 de Março de 2023 ou até ser atingido o montante disponível para financiamento (1 milhão de USD). O BCI financia até 75% do projecto ou equipamento a adquirir ao abrigo da facilidade, com um máximo de 3,5 milhões de MZN e a uma taxa de juro de 7,5%. [3][4][5]

Poupanças e Créditos

Mais que a metade dos adultos moçambicanos (55%) não poupam dinheiro. 25% nem sequer sabem o significado do termo "poupar". Aqueles que poupam, fazem-no principalmente em casa (32%) ou com grupos de poupança informais (27%). Em geral, os adultos urbanos tendem mais a poupar do que os adultos das zonas rurais, mais homens do que mulheres estão a poupar[1].

De acordo com o inquérito FinScope de 2019, apenas 7% dos adultos moçambicanos tinham pedido dinheiro emprestado nos últimos 12 meses. 4% pediram emprestado formalmente aos bancos, 2% informalmente, e 1% no seio da família ou de amigos[1].

Abordagens de Financiamento do Utilizador Final para Tecnologias Fora da Rede

Pay-as-you-go (PAYGO)

PAYGO é um modelo de financiamento, em que os utilizadores finais pagam os produtos ou serviços em pequenas prestações ou sempre que se encontrem financeiramente líquidos em vez de pagarem directamente o preço total em dinheiro adiantado. Sob PAYGO, as empresas não só fornecem produtos e serviços, mas também o financiamento necessário aos consumidores. Os clientes pagam normalmente 10-20% como custo inicial e o resto como empréstimos durante um período de 1-2 anos até serem proprietários do sistema. Os pagamentos são normalmente feitos através de dinheiro móvel. Se a taxa não for paga, o sistema bloqueia automaticamente e não pode ser utilizado novamente até que o crédito tenha sido adquirido.

Leia mais sobre o PAYGO aqui (Inglês).

Em Moçambique, as abordagens PAYGO são bastante novas e ainda não estão bem estabelecidas. A primeira empresa solar a oferecer esquemas PAYGO começou a operar em Maputo, em 2016[6]. Embora a taxa de penetração móvel com 50-60% (de acordo com diferentes fontes) seja bastante elevada[7][6], apenas 29% da população adulta tem uma conta de dinheiro móvel[1], dificultando a proliferação de modelos PAYGO.

Outro obstáculo para PAYGO tem sido a falta de regulamentos claros de leasing para instituições não financeiras. Para ultrapassar este obstáculo, a maioria das empresas continua a ser o proprietário do sistema e cobra aos clientes uma taxa pela sua utilização[6].

Energia como um serviço (EaaS)

Energy-as-a-service (também "Fee-for-Service") é um modelo de negócio em que os clientes pagam uma taxa mensal por um serviço de energia sem terem qualquer custo inicial. O fornecedor do serviço de energia continua a ser o proprietário do sistema e é responsável pela sua reparação e manutenção. O sistema solar doméstico instalado numa casa, por exemplo, é propriedade da empresa e a casa paga uma taxa mensal pela utilização da electricidade gerada[8].

Se a taxa semanal/mensal/diária não for paga, o sistema é bloqueado automaticamente e não pode ser utilizado novamente até que o crédito tenha sido adquirido.

Como mencionado acima, em Moçambique, este modelo de negócio é utilizado por muitas empresas PAYGO para ultrapassar o obstáculo da falta de regulamentos de leasing para instituições não financeiras.

Microfinanças

Em geral, o micro-financiamento é um dos conceitos de financiamento mais comuns para projectos de energias renováveis em pequena escala descentralizados/fora de rede em todo o mundo. As Instituições de Microfinanças (IMF) concedem empréstimos a famílias, comunidades ou pequenas empresas principalmente para fins produtivos ou para a compra de produtos e serviços.

- Leia mais sobre microfinance no geral (inglês).

- Leia mais sobre microfinanças para fogões (inglês).

Em Moçambique, o sector das microfinanças é muito pequeno e concentra-se predominantemente na Cidade de Maputo e na Província de Maputo. As elevadas taxas de juro tornam o crédito das Instituições de Microfinanças (IMF) muito caro. Em 2015, nenhuma das Instituições de Microfinanças (IMF) era conhecida por ter um programa de empréstimos para a energia solar[9].

Finanças Baseadas em Resultados

Results-Based Financing (RBF) é um termo muito amplo, com uma vasta gama de instrumentos a serem pilotados ou implementados. Embora normalmente beneficie empresas que tenham atingido um objectivo de vendas predefinido, também pode ser utilizado para subsidiar produtos e serviços energéticos. Estas abordagens RBF são geralmente fornecidas e pagas por fundos internacionais ou nacionais, organizações de ajuda ou desenvolvimento e implementadas em cooperação com ONG ou empresas locais.

Exemplos de instrumentos de financiamento baseados em resultados incluem:

- A ajuda baseada em resultados (OBA) associa o pagamento de fundos ao fornecimento de 'outputs' como a ligação a redes eléctricas ou o fornecimento de sistemas solares domésticos. A prestação de serviços é contratada a um terceiro, que recebe um subsídio para complementar a parte das taxas de utilização que as famílias pobres não têm capacidade para pagar. Os resultados são verificados independentemente após a entrega dos serviços, e antes do pagamento;

- Adiantamento de compromissos de mercado, em que uma quantidade ou preço fixo é oferecido por um produto ou serviço durante um período de tempo relativamente curto, a fim de estimular uma resposta do mercado;

- As transferências monetárias condicionais (CCT) visam indivíduos ou famílias, pagando-lhes uma quantia pré-definida contra o cumprimento de requisitos específicos. Os CCT são assim instrumentos que podem ser utilizados para encorajar certos comportamentos sociais, tais como a adopção e utilização de cozinhas melhorados;

- Os sistemas de cupões são uma forma alternativa de fornecer capital ou incentivos de rendimento para um determinado produto ou serviço. Os vouchers gratuitos ou subsidiados são oferecidos às famílias, que podem utilizar o voucher para retalhistas ou prestadores de serviços acreditados. Estas empresas são então reembolsadas pelos produtos e serviços entregues. Desta forma, os vouchers estão a estimular tanto a oferta como a procura.

Em Moçambique, existem vários programas e fundos financiados por doadores que fornecem financiamento baseado em resultados às empresas de acesso à energia. Clique aqui para uma visão geral.

Leitura Adicional

- República de Moçanbique: National Financial Inclusion Strategy 2016-2022

- FinScope (2020): Consumer Survey Highlights. Mozambique 2019.

- FinScope (2020): Consumer Survey Mozambique 2019.

- Financing and Funding Portal on energypedia

Referências

- ↑ 1.0 1.1 1.2 1.3 1.4 1.5 FinScope (2020): Consumer Survey Mozambique 2019.

- ↑ 2.0 2.1 2.2 FinScope (2020): Consumer Survey Highlights. Mozambique 2019.

- ↑ https://amer.org.mz/wp-content/uploads/2021/06/LINHA-CREDITO-BCI-SUPER.pdf

- ↑ https://www.bci.co.mz/bci-exclusivo-pme/ (accessed in Oct 2021)

- ↑ https://www.tse4allm.org.mz/index.php/en/credito-super/perguntas-frequentes-credito-super

- ↑ 6.0 6.1 6.2 Economic Consulting Associates, GreenLight (2018): Off-Grid Solar Market Assessment in Mozambique, accessed May 2021.

- ↑ https://datareportal.com/reports/digital-2021-mozambique

- ↑ IRENA (2020): Innovation landscape brief: Energy as a Service. Accessed in May 2021

- ↑ Overseas Development Institute (2016): Accelerating access to electricity in Africa with off-grid solar. Off-grid solar country briefing: Mozambique.